票配资网 美国通胀爆了!小摩“非主流”理论:美联储先降息 通胀才能降

昨夜票配资网,美国公布的3月通胀数据给了全球市场沉重一击:美国3月CPI数据连续第三个月高于预期,这基本粉碎了美联储6月降息的希望,甚至有悲观者已经担心美联储年内都不会降息了。

在全球市场一片哀嚎之际,摩根大通策略师杰克·曼利(Jack Manley)却提出了一个与市场主流观点背道而驰的观点:如果美联储想要美国通胀赶紧降温,他们就应该赶紧降息。

小摩提出“非主流”观点

曼利的这一理论显然不符合传统经济学理论,也与市场主流观点背道而驰。根据经济学理论,利率和通胀往往是负相关的关系:当利率较低时,可以刺激借贷和投资,推动经济活动,但同时也会令通胀升温;反之亦然。

这也是美联储一直翘首等待美国通胀降温的原因之一。包括美联储主席鲍威尔在内的几乎所有美联储官员都曾表态,降低利率的前提是确认美国通胀走在降温的道路上。

然而,摩根大通的曼利却提出:美国通胀迟迟不降温的罪魁祸首,恰恰就是美联储不肯降息。

曼利提到,住房成本上升正是当前经济周期通胀的主要驱动因素,如果美联储开始降息,住房成本实际上会逆转走低。

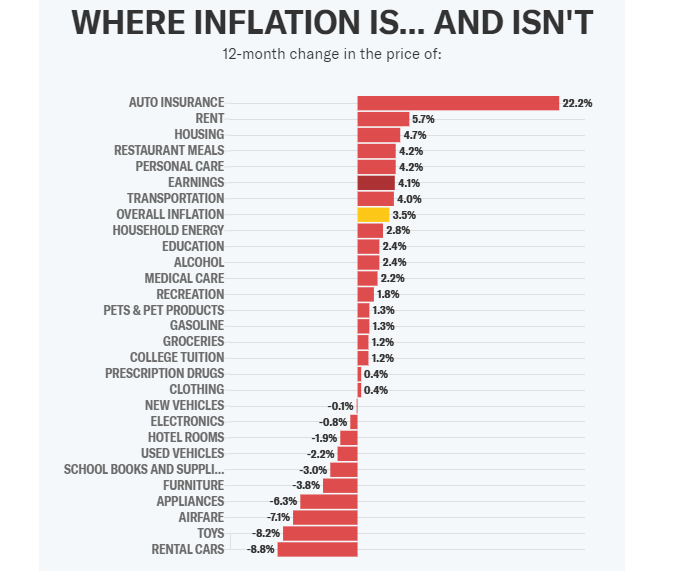

3月的美国通胀数据正好可以印证这一观点。从细分数据来看,美国的商品价格其实已经大幅降温,美国3月商品通胀率同比仅为0.6%,已连续六个月低于1%。而真正驱动CPI数据难以降温的原因,主要是汽车保险、房租和房地产。

房价高企是推升通胀的重要原因之一

曼利表示:“在美联储降低利率、抵押贷款降至更合理的水平、房地产供应恢复正常之前,你不会看到住房成本有实质性的下行压力。”

“先有鸡还是先有蛋”?

事实上,由于供应紧张和需求稳定,美国房价从去年至今一直居高不下。而美国住房供应如此紧张的原因,除了过去十年房地产开发商建房量减少以外,还有一个重要原因,就是高利率环境下房主们不愿卖房。

自2008年次贷危机爆发以来,由于美国金融监管强调对消费者的保护,当前美国95%的住宅抵押贷款,都是固定利率贷款。这就意味着在过去10多年间,绝大多数买房的美国民众,都已经将其长期抵押贷款利率锁定在了4%甚至3%的超低水平上。

而在美联储2022年以来的快速加息之下,美国抵押贷款利率也大幅飙升,目前30年期抵押贷款利率处于接近7%的水平,这自然使得这些“有房一族”们缺乏置换房屋的动力,美国二手房交易量也大幅锐减,进入楼市“冰冻期”。

美国全国地产经纪商协会称,2023年,在抵押贷款利率高企的背景下,美国仅卖出了409万套房屋,这是自1995年以来的最低水平。与此同时,供应紧张导致房价进一步上涨,自2019年疫情暴发以来,美国二手房中位价格涨幅已经超过40%。

他说:“我认为,我们正处于一种有趣的、奇特的‘有鸡还是先有蛋’的情况。在住房成本出现明显的下行压力之前,你不会看到通胀出现明显的下行压力。而在美联储降低利率之前,你不会看到住房成本有明显的下行压力。”

而如今,曼利认为,如果美联储想让通胀率回到2%的长期目标,那么即使面对通胀上升,他们也需要咬牙开始降息。

“目前的很多现状都与利率水平密切相关。如果你对通胀进行分析,无论你看的是整体数据,还是核心数据,你都会发现通胀与商品价格的关系并不大票配资网,它实际上在很大程度上与利率环境有关。”曼利说。